Nợ cần chú ý tăng mạnh: Dấu hiệu “ủ bệnh” của các ngân hàng?

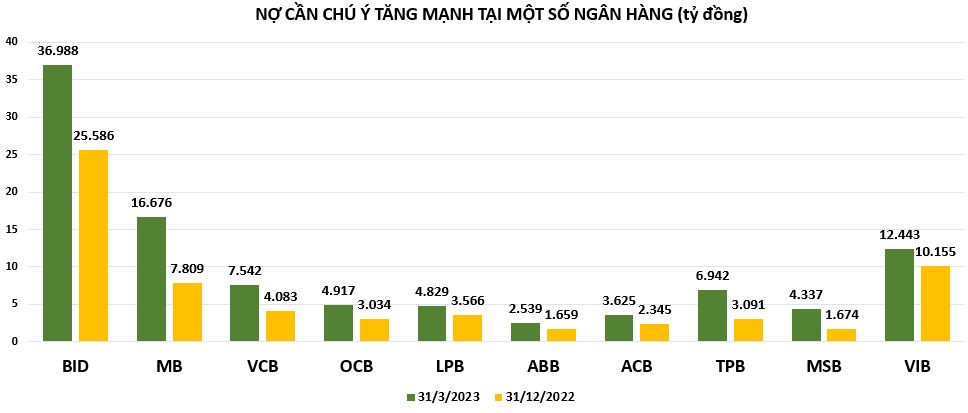

Chỉ 3 tháng đầu năm 2023, bên cạnh nợ xấu tăng vọt thì nợ nhóm 2 (nợ cần chú ý) tại một số ngân hàng bắt đầu tăng theo cấp số nhân.

Nợ cần chú ý tăng mạnh trong quý 1/2023

Hiện tại, hầu hết các ngân hàng đã công bố báo cáo tài chính hợp nhất quý 1/2022 với những con số lợi nhuận khá ấn tượng. Đáng nói, bên cạnh nợ xấu tăng vọt thì nợ cần chú ý (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) ở nhiều ngân hàng tăng đột biến.

Nợ nhóm 2 chưa được xếp vào nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

Chẳng hạn tại ‘ông lớn’ Vietcombank, tính đến 31/3/2023, nợ cần chú ý tăng tới 85% so với đầu năm, từ 4.083 tỷ đồng, chỉ sau 3 tháng lên tới 7.542 tỷ đồng.

Ngoài ra, nợ cần chú ý tại ngân hàng OCB tính đến cuối quý 1/2023 tăng tới 62% so với đầu năm, từ 3.034 tỷ đồng leo lên 4.917 tỷ đồng.

Tương tự, nợ cần chú ý tại LienVietPostBank cũng tăng 35% so với đầu năm, lên hơn 4.829 tỷ đồng; nợ cần chú ý tại ABBank tăng đến 53% so với đầu năm, lên hơn 2.539 tỷ đồng. Tại ngân hàng ACB tăng 55%, từ 2,345 tỷ đồng lên 3.625 tỷ đồng.

Ngay cả ngân hàng nhỏ như PGBank cũng ghi nhận nợ cần chú ý tăng tới 90% so với đầu năm, từ 485 tỷ đồng lên hơn 945,6 tỷ đồng.

Điển hình, nợ cần chú ý tại một số ngân hàng tăng theo cấp số nhân. Chẳng hạn tại ngân hàng MB, nợ cần chú ý tăng gấp 2,14 lần so với đầu năm, từ 7.809 tỷ đồng leo lên 16.675 tỷ đồng. Như vậy, chỉ sau 3 tháng đầu năm, số dư nợ nhóm 2 đã tăng thêm 8.866 tỷ đồng.

Hay như TPBank, nợ cần chú ý tại TPBank tính đến 31/3/2023 cũng cao gấp 2,24 lần % so với thời điểm đầu năm, tăng từ 3.091 tỷ đồng lên gần 6.942 tỷ đồng.

Nợ cần chú ý tại MSB cũng tăng gấp 1,59 lần so với đầu năm, tăng từ 1.674 tỷ đồng lên 4.337 tỷ đồng chỉ sau 3 tháng.

Với tốc độ tăng cao hơn nhiều tốc độ tăng trưởng cho vay, tỷ trọng của nợ nhóm 2 trên tổng dư nợ đều tăng mạnh tại hầu hết các ngân hàng.

Nợ xấu ngân hàng đồng loạt tăng mạnh

Tính đến cuối quý 1/2023, số dư nợ xấu tại nhiều ngân hàng đã tăng mạnh trong quý đầu năm đưa tỷ lệ nợ xấu vượt ngưỡng 3%, thậm chí tại một số ngân hàng tỷ lệ này ở mức hai chữ số.

Theo số liệu thống kê từ 28 ngân hàng đã công bố báo cáo tài chính hợp nhất quý 1/2023, số dư nợ xấu tại thời điểm 31/3/2022 tăng 24% so với hồi đầu năm, lên trên 170.134 tỷ đồng. Và gần 90% trong số đó ghi nhận nợ xấu tăng. Tỷ lệ nợ xấu tại nhiều ngân hàng vượt ngưỡng 3% như Vietbank, ABBank, VIB, BaoVietBank.

BIDV là ngân hàng có quy mô nợ xấu ở mức 24.730 tỷ đồng, tăng 40% so với cuối năm ngoái. Trong đó nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng 127%; nợ nhóm 4 (nợ nghi ngờ) tăng 59% và nợ nhóm 5 (nợ có khả năng mất vốn) tăng 13%. Thế nhưng, tỷ lệ nợ xấu trên tổng dư nợ cho vay của BIDV vẫn ở mức dưới 2% (1,59%).

Ngoài ra, nhiều ngân hàng có số dư nợ xấu tăng nhanh trong quý I như ngân hàng MB tăng 68% lên hơn 8.453 tỷ đồng; ngân hàng VIB tăng 47% lên 8.342 tỷ đồng; ngân hàng OCB tăng 51% lên hơn 4.000 tỷ đồng; TPBank tăng tới 84% lên hơn 2.497 tỷ đồng;…

Tại đại hội đồng cổ đông thường niên vừa qua, các lãnh đạo ngân hàng đều cho rằng nguyên nhân chủ yếu khiến nợ xấu tăng do ảnh hưởng từ nền kinh tế khi chịu nhiều sức ép từ bên ngoài khiến sức chống chịu của doanh nghiệp yếu đi.

Nền kinh tế chung có xu hướng suy giảm, ảnh hưởng tiêu cực đến kết quả kinh doanh của khách hàng, nhất là những tác động tiêu cực từ thị trường bất động sản, thị trường trái phiếu doanh nghiệp, xu hướng lãi suất tăng, và tín dụng bị thắt chặt khiến một số khoản nợ chuyển nhóm.

Ngoài ra, việc Thông tư 14 về cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho vay khách hàng bị ảnh hưởng do dịch COVID-19 hết hiệu lực từ 30/6/2022 cũng làm cho áp lực trả nợ đè nặng lên khách hàng.

Mới đây, việc NHNN chính thức ban hành Thông tư số 02 mới đây quy định về việc cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ (hiệu lực đến hết ngày 30/6/2024) là một trong những giải pháp giúp hỗ trợ cho cả các doanh nghiệp, ngân hàng trong bối cảnh khó khăn hiện nay.

Theo Chứng khoán SSI, với Thông tư 02, người đi vay sẽ có thêm thời gian để thực hiện các nghĩa vụ nợ trong khi chờ nền kinh tế phục hồi hoàn toàn vào thời điểm thích hợp.

Còn ngân hàng sẽ giảm bớt được áp lực lên cả bảng cân đối kế toán và báo cáo kết quả kinh doanh do rủi ro tỷ lệ nợ xấu gia tăng sẽ được chuyển sang đến nửa cuối năm 2024. Áp lực lợi nhuận cũng giảm bớt ít nhất trong năm 2023 cho đến nửa cuối năm 2024 - khi con số nợ xấu sẽ phản ánh thực tế hơn tình trạng của người đi vay.

.png)