Đâu là lý do khiến ngân hàng dè dặt với mục tiêu kinh doanh năm 2023?

Sau 2 năm lợi nhuận tăng 'nóng', ngân hàng dự kiến mục tiêu kinh doanh giảm tốc trong năm nay trước hàng loạt thách thức liên quan đến nợ xấu, bảo hiểm,...

Ngân hàng dè dặt đặt mục tiêu kinh doanh năm 2023

Bức tranh lợi nhuận ngân hàng năm 2022 vẫn cho thấy sự khởi sắc, trong đó có tới 6 ngân hàng ghi nhận lợi nhuận trước thuế vượt 20.000 tỷ đồng. Tuy nhiên sang năm 2023, giới phân tích cho rằng lợi nhuận của ngành ngân hàng sẽ có sự phân hóa mạnh và giảm tốc so với năm 2022.

Hiện tại, đã có một số ngân hàng công bố kế hoạch kinh doanh năm 2023 với những mục tiêu có phần thận trọng hơn.

Đầu tiên phải kể đến Ngân hàng TMCP Quốc tế Việt Nam (VIB – Mã: VIB), năm 2023, ngân hàng VIB đặt mục tiêu lợi nhuận trước thuế đạt 12.200 tỷ đồng, tăng nhẹ 15% so với năm 2022. Tổng tài sản dự kiến tăng 25%, đạt 428.500 tỷ đồng.

Tổng dư nợ tín dụng dự kiến tăng 25% lên 292.500 tỷ đồng, trong đó tổng dư nợ tín dụng có thể được điều chỉnh phụ thuộc vào tỷ lệ tăng trưởng NHNN cho phép. Ngân hàng cũng đặt mục tiêu huy động vốn tăng 26%, tỷ lệ nợ xấu dưới 3%.

Bên cạnh đó, VIB cũng sẽ trình cổ đông phương án trích lập các quỹ, phân phối lợi nhuận năm 2022 và kế hoạch chi trả cổ tức bằng tiền mặt tỷ lệ 15%.

Ngân hàng TMCP Nam Á (Nam A Bank – Mã: NAB) cũng dè dặt với mục tiêu kinh doanh năm 2023 với 2.400 tỷ đồng lợi nhuận trước thuế hợp nhất, tăng nhẹ hơn 9% so với năm trước.

Tăng trưởng tín dụng năm 2023 dự kiến đạt 10,4%, dư nợ cho vay đạt 132.000 tỷ đồng. Tỷ lệ nợ xấu không vượt quá 3%. Ngân hàng cũng đặt mục tiêu tổng tài sản vào cuối năm 2023 ước đạt 205.000 tỷ đồng, tăng 15,4% so với đầu năm. Huy động vốn cá nhân, tổ chức kinh tế và phát hành giấy tờ có giá đạt 155.000 tỷ đồng, tăng 12,8% so với đầu năm.

Đối với Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank – Mã: EIB) đặt mục tiêu lãi trước thuế năm 2023 đạt 5.000 tỷ đồng, tăng 34,8% so với lợi nhuận ngân hàng đạt được năm 2022 là 3.709 tỷ đồng.

Tổng tài sản năm 2023 ước đạt 210.000 tỷ đồng, tăng 14% so với năm 2022. Dư nợ cấp tín dụng dự kiến tăng 14%, đạt 146.600 tỷ đồng. Huy động vốn tăng 11,8% lên 165.000 tỷ đồng. Tỷ lệ nợ xấu nội bảng kiểm soát dưới 1,6%.

Năm 2023, ‘ông lớn’ ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank – Mã: VCB) đặt mục tiêu lợi nhuận trước thuế tăng tối thiểu 12% so với năm trước, ước vượt 41.000 tỷ đồng. Tăng trưởng tổng tài sản đạt 9% so với năm 2022. Tăng trưởng tín dụng dự kiến 12,8%, trong đó chưa loại trừ dư nợ 51.000 tỷ đồng dự kiến bán cho một TCTD yếu kém nhận chuyển giao bắt buộc trong năm 2023. Tỷ lệ nợ xấu duy trì dưới 1,5%.

Kế hoạch kinh doanh trên được nhà băng này đưa ra dựa trên dự báo kinh tế thế giới năm 2023 sẽ tiếp tục đối mặt với nhiều khó khăn, thách thức khi tăng trưởng kinh tế chậm lại, lãi suất tiếp tục ở mức cao nhằm kiểm soát lạm phát, thương mại toàn cầu giảm do tổng cầu suy giảm, tắc nghẽn nguồn cung. Vì lẽ đó, triển vọng kinh tế Việt Nam 2023 cũng đan xen giữa thách thức và cơ hội.

Cảnh báo về sự sụt giảm lợi nhuận ngân hàng năm 2023

Năm 2022, hầu hết nhà băng "sống khỏe" đều đẩy mạnh đa dạng hóa nguồn thu như thu từ dịch vụ như thẻ, bảo hiểm, thư tín dụng… Song nhìn về triển vọng kinh doanh năm 2023, hầu hết chuyên gia, công ty chứng khoán đều dự báo lợi nhuận sẽ tăng trưởng song giảm tốc và có sự phân hóa mạnh giữa các đơn vị.

Theo Dân trí, chuyên gia kinh tế Đinh Trọng Thịnh nhận định sau 2 năm tăng trưởng lợi nhuận quá "nóng", làn sóng dè dặt đặt mục tiêu kinh doanh năm 2023 sẽ lan ra toàn ngành ngân hàng.

Ông Thịnh đưa ra nhận định, một số dịch vụ vốn mang lại nguồn thu lớn cho ngành ngân hàng các năm trước năm nay sẽ giảm tốc. Đơn cử, thị trường phân phối bảo hiểm qua kênh ngân hàng (bancassurance) bị kiểm soát chặt, tín dụng thắt chặt theo định hướng của cơ quan tiền tệ, hoạt động trái phiếu chậm lại… Ông Thịnh đánh giá không chỉ mục tiêu đặt ra mà kết quả thực hiện cũng sẽ không được như mọi năm.

Trong khi đó, Chứng khoán Rồng Việt (VDSC) cho rằng, năm 2023 chi phí vốn tăng, nhưng tỷ suất tài sản sinh lãi có thể tăng chậm hơn, cùng với việc cho vay có độ trễ tái định giá 3-6 tháng dẫn đến biên lãi ròng (NIM) có thể thu hẹp nhẹ.

Nửa đầu năm 2023, NIM khả năng cao vẫn suy giảm do những yếu tố trên nhưng từ giữa năm có thể đi ngang hoặc tăng nhẹ với kỳ vọng sức ép vĩ mô thế giới sẽ giảm dần, làm giảm áp lực đối với lãi suất huy động.

Theo đó, nhóm ngân hàng quốc doanh sẽ chứng kiến mức độ suy giảm NIM nhiều hơn so với nhóm ngân hàng thương mại cổ phần bởi nhiệm vụ hỗ trợ nền kinh tế trong những giai đoạn khó khăn.

Bên cạnh đó, rủi ro nợ xấu cũng sẽ là yếu tố tạo áp lực lên tăng trưởng lợi nhuận của các ngân hàng.

Theo đó, tỷ lệ nợ xấu có xu hướng tăng lên sau khi thông tư 14 về giãn nợ bị ảnh hưởng bởi COVID-19 hết hiệu lực và đã dần phản ánh vào báo cáo tài chính

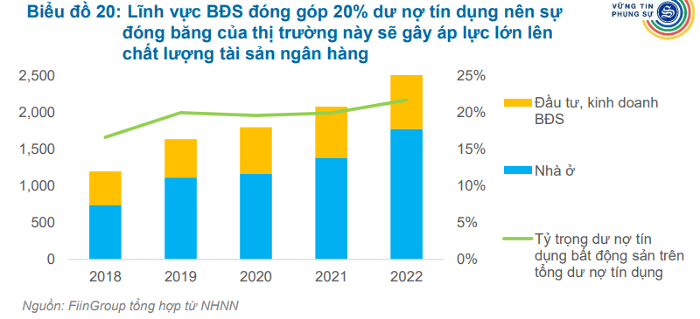

Trong đó, FiinGroup nhận định rủi ro nợ xấu tiềm ẩn từ danh mục tín dụng BĐS, bao gồm cho vay chủ đầu tư BĐS, cho vay người mua nhà và nợ xấu chéo từ trái phiếu BĐS. Việc cho phép tái cơ cấu dư nợ trái phiếu BĐS hiện đang trao đổi tại dự thảo Nghị định 65 cũng là thách thức nếu không sớm được thực thi.

Báo cáo của Mirae Asset cũng chỉ ra xu hướng nợ xấu nhiều khả năng vẫn tiếp diễn trong năm 2023. Theo đó, lãi suất duy trì ở mức cao trong năm 2023 cũng là một tác nhân làm gia tăng nợ xấu.

Dự báo về tỷ lệ nợ xấu năm 2023, SSI Research nhận định tỷ lệ nợ xấu sẽ tăng 0,26 điểm %, lên 1,71% tại các ngân hàng niêm yết, với tỷ lệ hình thành nợ xấu tăng lên 1,3% (từ khoảng 1% trong giai đoạn 2020-2022) dưới tác động của lãi suất cho vay cao hơn.

Bên cạnh đó, các ngân hàng có tỷ lệ nắm giữ trái phiếu doanh nghiệp và cho vay lĩnh vực BĐS ở mức cao sẽ đối diện áp lực tăng trích lập dự phòng, làm xói mòn lợi nhuận. theo nhận định của FiinGroup.

Một trong những thách thức lớn nhất đối với ngành ngân hàng năm 2023 là chất lượng tài sản suy giảm tạo áp lực lên lợi nhuận ngân hàng. Bà Trần Kiều Oanh, Trưởng phòng, Khối Phân tích Định chế Tài chính FiinGroup, đã chỉ ra 4 yếu tố liên quan đến BĐS ảnh hưởng lên chất lượng tài sản ngân hàng.

Thứ nhất, chất lượng tín dụng cho chủ đầu tư BĐS suy yếu do tình trạng tắc thanh khoản và lợi nhuận lao dốc tại các doanh nghiệp này.

Thứ hai, các khoản cho vay mua nhà hết thời hạn ưu đãi, đến hạn trả nợ gốc và lãi trong năm 2023, trong bối cảnh thu nhập người dân suy giảm hậu COVID.

Thứ ba, nợ xấu chéo từ cục máu đông trái phiếu BĐS, dư nợ trái phiếu BĐS cuối năm 2022 khoảng 420.000 tỷ, trong đó ngân hàng nắm giữ 150.000 tỷ, nhà đầu tư nhỏ lẻ nắm giữ khoảng270.000 tỷ.

Thứ tư, khoảng 70% tài sản bảo đảm cho các khoản vay tại hệ thống ngân hàng hiện nay là bất động sản. Việc phát mãi tài sản đảm bảo, bán nợ theo cơ chế thị trường để xử lý nợ xấu gặp trở ngại đáng kể khi thị trường bất động sản gặp khó khăn.

Như vậy, theo các chuyên gia phân tích, những yếu tố chính mà ngành ngân hàng sẽ phải đối mặt trong năm 2023 bao gồm mặt bằng lãi suất tăng cao, chất lượng tài sản, những áp lực liên quan đến thị trường bất động sản và trái phiếu doanh nghiệp,...

TIN LIÊN QUAN

-

Ông nội sang tay cho các cháu số cổ phiếu ngân hàng trị giá cả nghìn tỷ đồng?

-

TS. Nguyễn Trí Hiếu: Nghị định 08 không làm giải cơn khát của thị trường trái phiếu

-

Chỉ còn 4 ngân hàng niêm yết lãi suất huy động 12 tháng trên 9%/năm

-

Khó thoát hàng, nhiều nhà đầu tư “lướt sóng” lâm cảnh nợ nần chồng chất

-

Món quà đặc biệt Bac A Bank dành tặng khách hàng nữ nhân ngày phụ nữ năm 2023

-

Tin ngân hàng nổi bật tuần qua: 8 ngân hàng được cấp room tín dụng, lãi suất huy động giảm sâu

-

Tập đoàn Bamboo Capital muốn bán bớt cổ phần công ty con, huỷ rót vốn vào Bảo hiểm AAA

Năm 2025: Lợi nhuận tại Saigonbank tăng trưởng mạnh nhờ giảm chi phí dự phòng

Saigonbank vừa công bố báo cáo tài chính hợp nhất quý IV/2025 với lợi nhuận trước thuế năm 2025 đạt hơn 150 tỷ đồng, tăng đến 52% so với năm 2024...

Thanh tra chỉ ra những vấn đề trong cấp tín dụng tại TPBank

Theo kết luận thanh tra của Ngân hàng Nhà nước Chi nhánh Khu vực 2, hoạt động cấp tín dụng tại Ngân hàng TMCP Tiên Phong (TPBank) Chi nhánh TP HCM....

VPBank và Công ty Cổ phần Đầu tư Điện Máy Xanh (DMX) ra mắt thẻ tín dụng VPBank MWG Mastercard

Sự hợp tác giữa VPBank và Công ty Cổ phần Đầu tư Điện Máy Xanh (DMX) - đơn vị sở hữu các chuỗi thegioididong.com, Điện Máy Xanh,...

SeABank điều chỉnh nhiệm vụ nhân sự cấp cao, tập trung đẩy mạnh chuyển đổi mô hình kinh doanh theo chiến lược bán lẻ

Ngày 27 tháng 1 năm 2026 – Hội đồng Quản trị Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) ban hành Nghị quyết về việc thay đổi nhân sự cấp cao...

11 nhà đầu tư cá nhân mua 127,2 triệu cổ phiếu PGBank

11 nhà đầu tư đã đăng ký mua 127,2 triệu cổ phiếu PGBank. Đây là số cổ phiếu trong 445,6 triệu cổ phiếu chưa phân phối hết, được PGBank...

Điểm tin ngân hàng ngày 27/1: Nhiều ngân hàng đẩy lãi suất lên kịch trần

Một ngân hàng tăng lãi suất thẻ tín dụng lên 35%/năm; Nhiều ngân hàng đẩy lãi suất lên kịch trần; Ngân hàng đồng loạt giảm giá mua USD...

Lãi trước thuế hơn 1.600 tỷ đồng, VietABank vượt 24% mục tiêu lợi nhuận 2025

Năm 2025, VietABank lãi trước thuế gần 1.623 tỷ đồng, tăng 49% so với năm trước, vượt 24% kế hoạch đề ra. Đặc biệt, tổng tài sản tăng 17% vượt 140.000 tỷ đồng.

Techcombank ra mắt thẻ tín dụng Techcombank Visa Business Platinum, dẫn đầu đặc quyền tài chính vượt trội cho doanh nghiệp

Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) chính thức ra mắt Thẻ tín dụng dành cho doanh nghiệp Techcombank Visa Business Platinum...

Room tín dụng 2026: Ngân hàng nào rộng cửa tăng trưởng?

Trong bối cảnh Ngân hàng Nhà nước (NHNN) tiếp tục sử dụng room tín dụng như một công cụ điều hành trọng yếu, dư địa tăng trưởng năm 2026 đang dần bộc lộ sự phân hóa rõ nét giữa các ngân hàng.

Điểm tin ngân hàng ngày 26/1: Cuộc đua lãi suất ngày càng sôi động

Cuộc đua lãi suất ngày càng sôi động; Các ngân hàng 0 đồng bắt đầu có lãi; Ngân hàng đồng loạt vượt mốc lợi nhuận 30.000 tỷ đồng…

Kỳ I: Trái phiếu xanh - Lựa chọn chiến lược của các ngân hàng Việt Nam

Trong bối cảnh nhu cầu vốn cho chuyển đổi xanh ngày càng gia tăng, thị trường trái phiếu đang được kỳ vọng trở thành kênh dẫn vốn trung...

Tin tức ngân hàng nổi bật tuần qua: VietinBank giữ vững vị thế ngân hàng ngoại hối hàng đầu Việt Nam

Tuần qua, đã có nhiều ngân hàng đã có những động thái quan trọng nhằm mở rộng dịch vụ và thu hút khách hàng với hàng loạt diễn biến đáng chú ý liên quan...

SeABank đạt 6.868 tỷ đồng lợi nhuận trước thuế, tăng trưởng về quy mô và hiệu quả hoạt động

Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) công bố kết quả kinh doanh năm 2025 với lợi nhuận trước thuế đạt 6.868 tỷ đồng...

Đón Tết ấm áp với nhiều ưu đãi từ hệ sinh thái PVOne

Nhân dịp Tết Nguyên đán Bính Ngọ 2026, Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) triển khai chương trình khuyến mại “Tết gắn kết"...

Sacombank triển khai Click to Pay - đơn giản hóa thanh toán trực tuyến

SACOMBANK vừa giới thiệu tính năng Click to Pay, mang đến cho khách hàng trải nghiệm mua sắm trực tuyến nhanh hơn,...

PGBank thực hiện được 77% kế hoạch lợi nhuận năm 2025, tổng tài sản vượt 88.000 tỷ đồng

PGBank công bố lợi nhuận trước thuế quý IV/2025 đạt 272 tỷ đồng, tăng 255,5% so với cùng kỳ năm trước, luỹ kế cả năm,...

VPBank ký kết hợp tác chiến lược cùng Trung tâm quản lý giao thông công cộng TPHCM: Phổ cập thanh toán “Một chạm”

Hợp tác giữa VPBank và Trung tâm Quản lý Giao thông Công cộng TP.HCM mở ra hệ sinh thái di chuyển thông minh, hiện đại và bền vững, trong đó thanh...

Gắn kết tài chính gia đình với Prime Family Banking từ VPBank

Từ tiết kiệm, đầu tư đến bảo hiểm, chi tiêu và giáo dục tài chính cho con trẻ, Prime Family Banking giúp các gia đình trẻ quản lý tài chính hiệu quả hơn...

"Điểm danh" lợi nhuận 13 ngân hàng vừa công bố kết quả kinh doanh

Tổng lợi nhuận trước thuế của 13 ngân hàng niêm yết đạt hơn 253.000 tỷ đồng trong năm 2025, tăng 19% so với năm trước....

.png)