Ngân hàng nào có lãi suất cho vay mua nhà thấp nhất hiện nay?

Lãi suất cho vay mua nhà bắt đầu quay đầu giảm sau khi Thống đốc Ngân hàng Nhà nước công bố 4 ngân hàng thương mại quốc doanh sẽ dành ra một gói tín dụng khoảng 120.000 tỷ đồng cho vay nhà ở xã hội với lãi suất ưu đãi.

Hiện nay, song song với việc giảm lãi suất huy động, một số ngân hàng đã công bố giảm lãi suất cho vay ở một số sản phẩm, trong đó có giảm lãi suất vay mua nhà.

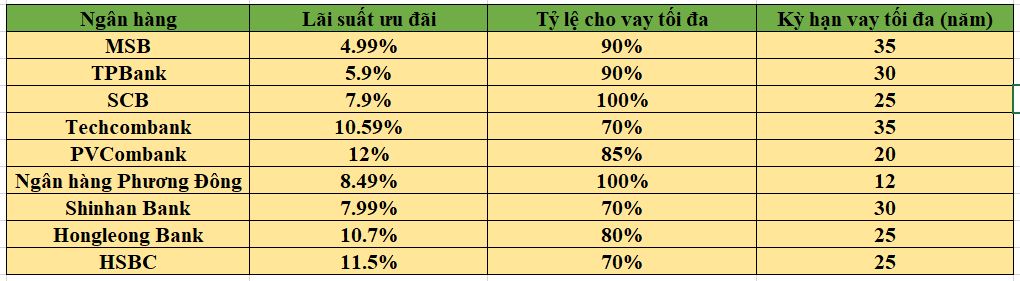

Tính đến đầu tháng 3/2023, Ngân hàng TMCP Hàng Hải Việt Nam (MSB) là nhà băng có lãi suất cho vay mua nhà thấp nhất ở mức từ 4,99%/năm, cố định trong vòng 3 tháng đầu của khoản vay. Ngoài ra, ngân hàng MSB cũng đang triển khai các gói cho vay ưu đãi khác như: 6,99%/năm trong 6 tháng đầu; 7,99%/năm trong 12 tháng đầu; 8,75%/năm trong 8 tháng đầu và 9,15%/năm trong 24 tháng đầu.

Tuy nhiên, đây chỉ là mức ưu đãi của những tháng đầu tiên. Sau khi hết thời gian ưu đãi, lãi suất cho vay mua nhà sẽ được tính theo lãi suất thả nổi theo thị trường hoặc lãi suất ở mức cao theo quy định ở mỗi ngân hàng.

Có hai ngân hàng ngoại vừa điều chỉnh giảm lãi suất vay mua nhà trong tháng 3/2023 là Hong Leong Bank và Shinhan Bank.

Cụ thể, Hong Leong Bank giảm 1 điểm % lãi suất cho vay xuống 10,7%/năm, cố định trong 1 năm đầu. Khách hàng cũng có thể lựa chọn gói lãi suất 11,5%/năm cố định trong 2 năm đầu tại nhà băng này.

Trong khi đó, Shinhan Bank điều chỉnh giảm lãi suất ưu đãi cho vay mua nhà tới 2,81 điểm %, từ 10,8%/năm xuống còn 7,99%/năm. Với gói cho vay này, mức lãi suất 7,99%/năm được cố định trong 6 tháng đầu và 54 tháng còn lại sẽ tính theo mức lãi suất 10,5%/năm.

Dù vậy, lãi suất cho vay mua nhà trên thị trường hiện vẫn đang ở mức khá cao, nhiều ngân hàng đang có lãi suất cho vay từ 10%/năm trở lên như: Woori Bank (10%/năm), Techcombank (10,59%/năm), UOB (10,7%/năm), Hong Leong Bank (10,7%/năm), HSBC (11,5%/năm) và PVcomBank (12%/năm).

Tại mỗi ngân hàng, điều kiện để đăng ký vay mua nhà sẽ được điều chỉnh khác nhau. Tuy nhiên, vẫn sẽ có một số quy định cơ bản mà tất cả các ngân hàng đều áp dụng như: Khách hàng đủ 18 tuổi trở lên, thu nhập ổn định và đảm bảo khả năng trả nợ, có lịch sử tín dụng tốt, không có nợ xấu được ghi nhận trên hệ thống ngân hàng.

Trước đó, một số ngân hàng cũng công bố giảm lãi suất cho vay mua nhà, vay kinh doanh bất động sản.

Agribank là ngân hàng đầu tiên công bố giảm lãi suất vay mua nhà cho một số đối tượng. Theo đó, khoản vay với mục đích kinh doanh bất động sản tại thời điểm từ 31/1/2023 bị ảnh hưởng bởi dịch Covid-19 sẽ được xem xét giảm lãi suất tối đa 3%/năm so với mức lãi suất cũ. Nhưng lãi suất cho vay không thấp hơn mức lãi suất cho vay ngắn hạn 12 tháng phục vụ hoạt động sản xuất, kinh doanh thông thường theo quy định của Agribank trong từng thời kỳ. Thời gian thực hiện điều chỉnh tối đa đến cuối năm nay và bắt đầu áp dụng từ ngày 31/1/2023 đến hết ngày 31/12/2024.

Tương tự, Ngân hàng VietinBank vừa công bố gói vay 10.000 tỷ đồng dành cho các doanh nghiệp vừa và nhỏ mới hoạt động trong 6 tháng đầu năm 2023, lãi suất cho vay từ 7%/năm, áp dụng cho kỳ hạn vay 6 tháng.

Ngân hàng BIDV cũng mới tung ra gói tín dụng 100.000 tỷ đồng dành cho các khách hàng vay phục vụ nhu cầu đời sống và sản xuất kinh doanh, bao gồm cả vay mua nhà ở với lãi suất từ 10,3%/năm trong 12 tháng đầu tiên kể từ thời điểm giải ngân lần đầu; hay từ 10,9%/năm trong 18 tháng đầu tiên kể từ thời điểm giải ngân lần đầu. Bên cạnh đó, ngân hàng này cũng giảm thêm từ 0,2-0,4% cho khách hàng trả lương qua BIDV hay khách hàng tại một số địa phương nhất định.

Không chỉ các “ông lớn” ngân hàng nhà nước mới giảm lãi suất mà xu hướng hạ lãi suất cho vay đã lan sang một số ngân hàng thương mại cổ phần.

Chẳng hạn, MBBank vừa điều chỉnh lãi suất cho vay chỉ từ 8,5%/năm. Sacombank, SeABank, Bản Việt, Techcombank,… cũng đưa ra các gói tín dụng với mức lãi suất ưu đãi giảm từ 1-2 điểm % so với mức lãi suất thông thường.

Ngân hàng ACB cũng công bố gói tín dụng 20.000 tỷ đồng cho vay ưu đãi với mức giảm lãi suất tối đa 3%, áp dụng từ ngày 23/2.

Lãi cho vay mua nhà bắt đầu quay đầu giảm sau khi Thống đốc Ngân hàng Nhà nước Việt Nam công bố 4 ngân hàng thương mại quốc doanh sẽ dành ra một gói tín dụng khoảng 120.000 tỷ đồng cho vay nhà ở xã hội với lãi suất ưu đãi.

Trước đó, tại Hội nghị trực tuyến toàn quốc “Tháo gỡ và thúc đẩy thị trường bất động sản phát triển an toàn, lành mạnh, bền vững” hôm 17/2, Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) Nguyễn Thị Hồng cho biết, NHNN nhận thấy việc có riêng một gói tín dụng cho lĩnh vực nhà ở xã hội là cần thiết, để tăng cung nhà ở xã hội, giúp giảm mất cân đối với thị trường bất động sản.

Thống đốc thông tin, NHNN đã họp với 4 ngân hàng thương mại nhà nước và thống nhất dành một gói tín dụng trị giá 120.000 tỷ đồng cho cả người xây dựng và người mua nhà ở xã hội vay với lãi suất thấp hơn từ 1,5 - 2% lãi suất cho vay bình quân của các ngân hàng trên thị trường.

Theo tờ Doanh nghiệp và Kinh doanh, chuyên gia kinh tế Huỳnh Phước Nghĩa, Đại học Kinh tế TP HCM cho rằng, vấn đề cơ bản thứ nhất cần giải quyết là giá thành sản phẩm. Nhà ở xã hội hiện nay có với giá trung bình khoảng 15 - 20 triệu đồng/m2. Đây được nhận định là mức giá tương đối cao so với thu nhập của đối tượng công nhân, người thu nhập thấp.

Bên cạnh đó, lãi suất hiện nay cũng khiến cho người vay mua nhà khó tiếp cận, thậm chí kể cả khi đã được ưu đãi giảm 1,5 - 2%.

“Lãi suất trung bình hiện nay trên thị trường khoảng 9 - 10%/năm. Nếu được hỗ trợ 1,5 - 2% thì người mua vẫn phải đóng mức lãi suất khoảng 7 - 8%/năm. Đây vẫn là vấn đề không đơn giản với họ”.

Ông Nghĩa cho rằng lãi suất trung bình của thị trường cần được giảm xuống sao cho người mua nhà ở xã hội chỉ phải trả lãi 5 - 6%/năm thì gói tín dụng 120.000 tỷ đồng mới phát huy được tính hấp dẫn với nhóm đối tượng này.

TIN LIÊN QUAN

-

Chủ tịch Fed cảnh báo NHTW sẽ tiếp tục tăng lãi suất, lộ trình thắt chặt chính sách 'còn lâu mới kết thúc'

-

Chỉ còn 4 ngân hàng niêm yết lãi suất huy động 12 tháng trên 9%/năm

-

"Ông lớn" Vietcombank giảm lãi suất tiền gửi

-

Khó thoát hàng, nhiều nhà đầu tư “lướt sóng” lâm cảnh nợ nần chồng chất

-

Đâu là lý do khiến ngân hàng dè dặt với mục tiêu kinh doanh năm 2023?

-

Năm 2023, chuỗi cầm đồ F88 có hơn 1.500 tỷ đồng trái phiếu đáo hạn

-

Lỗ gần 700 tỷ đồng quý đầu năm, Tập đoàn Hoa Sen vẫn kỳ vọng cả năm thu về 300 tỷ đồng lãi sau thuế

-

Ngân hàng TPBank bội thu từ bán chéo bảo hiểm

Ngân hàng dồn dập công bố thay đổi nhân sự cấp cao

Mùa đại hội cổ đông năm 2026 sắp diễn ra không chỉ "nóng" ở kế hoạch kinh doanh, lợi nhuận, tăng vốn..., mà còn tiếp tục "nóng" về việc thay đổi nhân sự cấp cao.

Giá vàng hôm nay 12/3: Trong nước vượt 187 triệu đồng/lượng, thế giới giảm nhẹ

Giá vàng trong nước sáng 12/3 tiếp tục tăng mạnh, đưa vàng miếng và vàng nhẫn của nhiều thương hiệu vượt mốc 187 triệu đồng/lượng...

Loạt nhà đầu tư chuyên nghiệp, quỹ lớn tham gia đợt tăng vốn của SHB

Ngân hàng TMCP Sài Gòn – Hà Nội (HoSE: SHB) công bố danh sách các nhà đầu tư chứng khoán chuyên nghiệp dự kiến tham gia đợt chào bán riêng lẻ 200 triệu cổ phiếu...

Sacombank tăng hạng trong bảng xếp hạng 500 ngân hàng có giá trị thương hiệu cao nhất toàn cầu

Theo báo cáo Banking 500 năm 2026 do Brand Finance – tổ chức định giá thương hiệu hàng đầu thế giới công bố, SACOMBANK xếp hạng 336 trong Top 500 ngân hàng...

“Thành phố vàng” Dubai thưa vắng vì chiến sự Trung Đông

Trong nhiều thập niên, Dubai được xem là biểu tượng của sự xa hoa và nhịp sống sôi động bậc nhất Trung Đông. Thành phố bên bờ Vịnh Ba Tư này nổi tiếng...

Lãi suất khó giảm trong nửa đầu 2026: Ai chịu áp lực lớn nhất?

Diễn biến lãi suất trong những tháng đầu năm 2026 đang cho thấy một xu hướng đáng chú ý: mặt bằng lãi suất huy động có xu hướng tăng...

Những ngân hàng hưởng lợi từ làn sóng đầu tư của khu vực tư nhân

Bước sang năm 2026, chính sách tín dụng của Việt Nam tiếp tục duy trì mục tiêu tăng trưởng khoảng 15%, đồng thời định hướng dòng vốn vào các lĩnh vực sản xuất, kinh doanh...

Bộ Tài chính thúc đẩy thanh toán không dùng tiền mặt nhằm nâng cao hiệu quả quản lý thuế

Bộ Tài chính đang đề nghị các địa phương tiếp tục tăng cường phối hợp với cơ quan thuế để thúc đẩy thanh toán không dùng tiền mặt...

Thanh tra chỉ ra sai sót tại Ngân hàng Indovina - chi nhánh Hội An

Thanh tra Ngân hàng Nhà nước Việt Nam chi nhánh khu vực 9 đã chỉ ra nhiều sai sót trong quá trình hoạt động của Ngân hàng TNHH Indovina...

Giá trị thương hiệu VPBank tăng trưởng nhanh nhất ngành ngân hàng Việt Nam

Hà Nội, ngày 9 tháng 3 năm 2026 - Tổ chức tư vấn định giá thương hiệu hàng đầu thế giới Brand Finance vừa công bố bảng xếp hạng Global Banking 500...

Vàng bạc đang “chờ thời”?

Chiến sự Trung Đông leo thang thường khiến giá vàng tăng mạnh. Nhưng lần này thị trường lại diễn biến theo một kịch bản khác: giá dầu tăng vọt, đồng USD mạnh lên...

Năm 2025, Vietcombank ghi nhận hơn 44.000 tỷ đồng lợi nhuận

Vietcombank khép lại năm 2025 với lợi nhuận trước thuế hợp nhất đạt 44.020 tỷ đồng, tăng 4% so với năm 2024. Năm 2026, quán quân lợi nhuận Vietcombank họp bàn kế hoạch tăng...

Từ dầu mỏ tới vàng bạc: Quyền lực của Petrodollar trong hệ thống tài chính toàn cầu

Có những dòng tiền vận hành thế giới mà phần lớn chúng ta không nhìn thấy. Chúng không xuất hiện trên bản đồ, không có hình dạng vật chất, nhưng lại đủ sức...

VPBankS tung gói ưu đãi linh hoạt: Zero Fee và Zero Margin

Trong giai đoạn thị trường biến động, bài toán của nhà đầu tư không chỉ nằm ở việc chọn đúng mà còn ở khả năng kiểm soát chi phí và duy trì sức mua...

Giá vàng hôm nay 9/3: Trong nước đứng yên ở mức cao, thế giới giảm nhẹ

Giá vàng hôm nay (9/3) trên thị trường trong nước ghi nhận diễn biến đi ngang khi cả vàng miếng và vàng nhẫn đồng loạt giữ nguyên so với sáng hôm qua. Trong khi đó, giá vàng thế giới giảm nhẹ so với phiên trước.

Nam A Bank đặt mục tiêu thu 6.200 tỷ đồng lãi trước thuế trong năm 2026

Theo Nam A Bank đánh giá, bước sang năm 2026, nền kinh tế Việt Nam được kỳ vọng tiếp tục khởi sắc nhưng vẫn tiềm ẩn nhiều rủi ro gây ảnh hưởng đến....

Ngân hàng lên kế hoạch lợi nhuận năm 2026 ra sao?

Năm 2026, nhiều ngân hàng lên kế hoạch lợi nhuận tăng trưởng từ 10-30%, thậm chí có nhà băng mạnh dạn nhắm tới con số trên 80%...

Mùa đại hội cổ đông ngân hàng 2026: Biến động nhân sự cấp cao và làn sóng M&A tỷ USD

Mùa đại hội đồng cổ đông thường niên năm 2026 của ngành ngân hàng được dự báo sẽ diễn ra sôi động với hàng loạt thay đổi ở cấp lãnh đạo...

Nhiều ngân hàng "chạy đua" tăng vốn điều lệ

Vốn điều lệ đóng vai trò như một “bộ đệm”, đem lại nguồn lực cần thiết cho các ngân hàng trong bối cảnh hiện nay nên các nhà băng đã không ngừng tăng vốn...

.png)