Tin ngân hàng nổi bật tuần qua: Lãi suất qua đêm liên ngân hàng giảm sâu

Tuần qua, một số tin ngân hàng đáng chú ý như: Lãi suất qua đêm liên ngân hàng giảm sâu; NHNN yêu cầu đẩy mạnh cho vay thu mua, kinh doanh lúa gạo;...

Lãi suất qua đêm liên ngân hàng giảm sâu

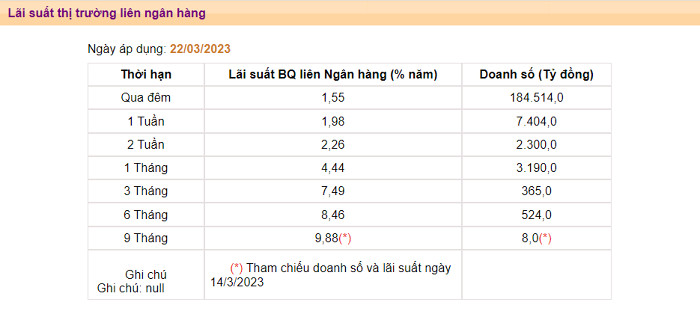

Theo số liệu của Ngân hàng Nhà nước (NHNN), lãi suất cho vay bình quân liên ngân hàng kỳ hạn qua đêm trong phiên ngày 22/3 đã giảm về còn 1,55%/năm, tương đương giảm 0,5 điểm % so với ngày 21/3 và giảm 1,95 điểm % so với cuối tuần trước.

Tương tự, lãi suất liên ngân hàng tại các hạn còn lại cũng ghi nhận giảm so với phiên trước đó. Cụ thể, lãi suất kỳ hạn 1 tuần, 2 tuần và 1 tháng giảm từ 0,32-1,11 điểm %, xuống lần lượt 1,98%/năm, 2,26%/năm và 4,44%/năm.

Trước đó, ngày 20/3, lãi suất bình quân liên ngân hàng kỳ hạn qua đêm đã giảm 0,8 điểm%, xuống còn 2,7%/năm. Đây là lần đầu tiên kể từ cuối tháng 8/2022, lãi suất liên ngân hàng tại kỳ hạn này giảm xuống dưới mức 3%/năm.

Trong nửa cuối năm 2022, lãi suất trên thị trường liên ngân hàng dao động ở mức 5% - 6%/năm, có thời điểm đạt mức cao kỷ lục trên 7%/năm do căng thẳng thanh khoản hệ thống. Hồi đầu năm 2022, lãi suất qua đêm liên ngân hàng chỉ từ 0,1 - 1%/năm.

Lãi suất liên ngân hàng đã liên tục giảm sau khi NHNN có động thái cắt giảm lãi suất điều hành. Cụ thể là giảm 1 điểm % cho lãi suất tái chiết khấu và lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng.

Ngân hàng ACB đề xuất chia cổ tức tổng tỷ lệ 25%

Tin ngân hàng đáng chú ý tuần qua là sự kiện ngân hàng ACB công bố tài liệu họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2023. Trong đó, ngân hàng đặt mục tiêu lợi nhuận trước thuế đạt 20.058 tỷ đồng, tăng 17,2% so với năm 2022.

Tổng tài sản dự kiến đạt 668.788 tỷ đồng, tăng 10% so với năm ngoái. Tiền gửi (bao gồm giấy tờ có giá) và dư nợ cho vay ước đạt lần lượt 495.411 tỷ đồng và 453.836 tỷ đồng, tăng 8,1% và 9,7%. Mức tăng hạn mức tín dụng thực tế sẽ được điều chỉnh khi được NHNN cấp bổ sung. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Theo tờ trình của Hội đồng quản trị (HĐQT), ACB dự kiến chia cổ tức năm 2022 với tổng tỷ lệ là 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt.

Cụ thể, ngân hàng sẽ phát hành hơn 506 triệu cổ phiếu để chia cổ tức 2022 với tỷ lệ thực hiện quyền là 15%, tức cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 15 cổ phiếu mới. Thời gian thực hiện dự kiến trong quý III/2023.

Nguồn vốn thực hiện từ lợi nhuận có thể sử dụng chia cổ tức sau khi đã trích lập đầy đủ các quỹ và lợi nhuận năm trước còn lại chưa chia theo kết quả kiểm toán tại thời điểm 31/12/2022. Người sở hữu quyền nhận cổ phiếu sẽ không được phép chuyển nhượng quyền này. Cổ phiếu phát hành thêm sẽ được tự do chuyển nhượng.

Nếu hoàn tất kế hoạch phát hành trên, vốn điều lệ của ACB dự kiến tăng từ 33.774 tỷ đồng lên 38.840 tỷ đồng. Sau khi chia cổ tức, Dragon Financial Holdings Limited vẫn là cổ đông lớn duy nhất với tỷ lệ sở hữu 6,92% vốn điều lệ ngân hàng.

Moody’s nâng hạng tín nhiệm đối với 8 ngân hàng Việt

Tổ chức xếp hạng tín nhiệm uy tín Moody's mới đây đã nâng xếp hạng nhà phát hành và tiền gửi nội tệ, ngoại tệ dài hạn của 8 ngân hàng Việt Nam lên 1 bậc, cũng như nâng 1 bậc đối với xếp hạng rủi ro đối tác bằng nội tệ, ngoại tệ và đánh giá rủi ro đối tác với 7 ngân hàng.

12 ngân hàng được cập nhật xếp hạng lần này bao gồm: Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng TMCP Tiên Phong (TPBank), Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank), Ngân hàng Quốc tế Việt Nam (VIB), Ngân hàng TMCP Công Thương Việt Nam (VietinBank), Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank), Ngân hàng TMCP Phương Đông (OCB), Ngân hàng TMCP Sài Gòn - Hà Nội (SHB), Ngân hàng TMCP Đông Nam Á (SeABank), Ngân hàng TMCP Hàng Hải Việt Nam (MSB) và Ngân hàng TMCP An Bình (ABBank).

Trong đó, 8 ngân hàng được nâng xếp hạng nhà phát hành và tiền gửi nội tệ, ngoại tệ dài hạn bao gồm Vietcombank, BIDV, OCB, SeABank, TPBank, Agribank, VIB và VietinBank.

Về chỉ tiêu rủi ro đối tác bằng nội tệ, ngoại tệ và đánh giá rủi ro đối tác Việt Nam, cũng có 7 ngân hàng được nâng hạng gồm BIDV, Agribank, VietinBank, ABBank, LienVietPostBank, SHB và MSB.

Đây là một tin vui cho ngành ngân hàng Việt Nam, đặc biệt là đối với các ngân hàng được nâng hạng.

Moody's cho rằng, việc cải thiện sức mạnh tín dụng độc lập và đánh giá tín dụng cơ bản có thể giúp MSB, ABBank, LienVietPostBank và SHB nâng cao xếp hạng tiền gửi và tổ chức phát hành của mình.

Tuy nhiên, việc nâng xếp hạng cho Vietcombank, VietinBank, BIDV và Agribank khó có thể xảy ra do các ngân hàng này đã đạt cùng mức xếp hạng chủ quyền Ba2 của Việt Nam.

Trong khi đó, TPBank, OCB, SeABank và VIB cũng cần nâng cấp để nâng cao xếp hạng của mình.

Moody's đã điều chỉnh triển vọng xếp hạng của Agribank, BIDV, OCB, SeABank, TPBank, VIB, Vietcombank và VietinBank từ "ổn định" sang "tích cực".

Riêng các ngân hàng ABBank, LienVietPostBank và MSB vẫn giữ được mức xếp hạng "ổn định", trong khi SHB vẫn được đánh giá tín nhiệm ở mức "tích cực".

Đặc biệt, Moody's cảnh báo rằng nếu Chính phủ hỗ trợ cho các ngân hàng suy giảm hoặc xếp hạng tín nhiệm quốc gia của Việt Nam bị hạ, tổ chức này có thể sẽ hạ bậc xếp hạng tiền gửi của 12 ngân hàng này.

"Big 4" ngân hàng triển khai gói cho vay ưu đãi hỗ trợ khách hàng

Tuần qua, 4 ngân hàng Agribank, BIDV, Vietcombank và VietinBank vừa công bố triển khai gói tín dụng cho vay ưu đãi với lãi suất ưu đãi chỉ từ 7%/năm để hỗ trợ khách hàng.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BIDV) vừa chính thức triển khai gói 70.000 tỷ đồng cho vay sản xuất kinh doanh, với lãi suất chỉ từ 7%/năm, nhằm hỗ trợ khách hàng.

Trong đó, BIDV dành 20.000 tỷ đồng cho vay sản xuất kinh doanh thuộc lĩnh vực xanh, với ưu đãi lãi suất chỉ từ 7%/năm và dành 50.000 tỷ đồng cho vay ưu đãi phục vụ sản xuất kinh doanh lĩnh vực khác.

Cụ thể, từ nay đến hết 31/12/2023 (hoặc đến khi hết quy mô gói tín dụng), khách hàng tham gia gói vay phục vụ nhu cầu sản xuất kinh doanh trong lĩnh vực xanh sẽ được hưởng lãi suất ưu đãi, chỉ từ 7%/năm đối với các khoản vay có kỳ hạn dưới 6 tháng; hoặc từ 8%/năm đối với các khoản vay từ 6-12 tháng.

Các khách hàng cá nhân vay vốn để thực hiện phương án sản xuất kinh doanh trong lĩnh vực nông nghiệp, nông thôn đáp ứng một trong các điều kiện về chứng chỉ tiêu chuẩn thực hành trồng trọt, chăn nuôi, nuôi trồng thủy sản tốt trong nước hoặc quốc tế (VIETGAHP, VIETGAP, GLOBALGAP, BAP) hoặc có chứng chỉ tiêu chuẩn chuỗi cung ứng thực phẩm an toàn trong nước hoặc quốc tế (VIETGAP, GLOBALGAP, ISO 22000, HACCP, GMP, SQF)…

Đối với gói 50.000 tỷ đồng, từ nay đến hết 31/05/2023 (hoặc đến khi hết quy mô gói), khách hàng sẽ nhận được lãi suất ưu đãi với kỳ hạn linh hoạt như sau: chỉ từ 7,5%/năm đối với khoản vay có kỳ hạn dưới 6 tháng và từ 8,5%/năm đối với khoản vay từ 6-12 tháng. Tuy nhiên, lãi suất thực tế áp dụng sẽ phụ thuộc theo từng chi nhánh của BIDV.

Tại Ngân hàng Nông nghiệp và Phát triển nông thôn (Agribank), từ ngày 15/03/2023 đến hết 30/06/2023, Agribank chính thức triển khai chương trình tín dụng cho khách hàng doanh nghiệp vay ưu đãi, với quy mô lên đến 100.000 tỷ đồng và 500 triệu USD.

Theo đó, các doanh nghiệp hoạt động kinh doanh hiệu quả, có nhu cầu vay ngắn hạn (dưới 12 tháng) để bổ sung vốn lưu động nhằm triển khai các phương án sản xuất, kinh doanh hoặc doanh nghiệp cần vay vốn hỗ trợ hoạt động xuất khẩu, sẽ được vay lãi suất ưu đãi thấp hơn tới 1,5%/năm đối với khoản vay giải ngân bằng VNĐ và 1%/năm đối với khoản vay bằng USD, so với mức lãi suất hiện hành, tùy theo từng kỳ hạn cho vay, hồ sơ cụ thể của doanh nghiệp đề nghị vay vốn.

Trước đó, Agribank cũng đã hạ lãi suất huy động để tạo điều kiện giảm lãi suất cho vay đối với khách hàng. Đồng thời, điều chỉnh giảm lãi suất tối đa 3%/năm so với lãi suất cho vay đang áp dụng đối với các khoản vay kinh doanh bất động sản.

Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) cũng vừa công bố ưu đãi lãi suất cho vay chỉ từ 7,1% nhằm hỗ trợ nhu cầu sản xuất kinh doanh cho khách hàng cá nhân

Theo đó, từ nay đến hết 30/06/2023, VietinBank triển khai chương trình ưu đãi cho vay với lãi suất chỉ từ 7,1%/năm và quy mô gói vay lên tới 100.000 tỷ đồng.

Chương trình áp dụng với khách hàng cá nhân có nhu cầu vay vốn phục vụ mục đích sản xuất kinh doanh. Với chính sách lãi suất hấp dẫn, khách hàng sẽ được vay vốn với lãi suất ưu đãi chỉ từ 7,1%/ năm, thời gian vay lên tới 12 tháng.

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank, HOSE: VCB) cũng công bố dành 100.000 tỷ đồng triển khai chương trình ưu đãi lãi suất cho vay sản xuất kinh doanh ngắn hạn dành cho khách hàng cá nhân, hộ kinh doanh vay bổ sung vốn lưu động phục vụ sản xuất kinh doanh với mức lãi suất đặc biệt ưu đãi.

Cụ thể, chỉ từ 7,5%/năm với khoản vay có thời hạn cho vay dưới 3 tháng; chỉ từ 7,8%/năm với khoản vay có thời hạn từ 3 đến dưới 6 tháng; chỉ từ 8,3%/năm với khoản vay có thời hạn từ 6 tháng đến dưới 9 tháng; chỉ từ 8,6%/năm với khoản vay có thời hạn từ 9 tháng đến dưới 12 tháng; chỉ từ 8,8%/năm với khoản vay có thời hạn 12 tháng.

Khách hàng cá nhân nhận lương qua Vietcombank khi vay vốn sẽ được giảm lãi suất thêm 0,1%/năm so với lãi suất vay thông thường.

Tin ngân hàng nhà nước lấy ý kiến về việc rà soát, sửa đổi Thông tư 43

Kể từ ngày Tổng Công ty Bưu điện Việt Nam (VNPost) thoái vốn xuống dưới mức 5% vốn điều lệ của Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank, HOSE: LPB), phòng giao dịch bưu điện không được thực hiện hoạt động nhận tiền gửi tiết kiệm.

Đây là một trong những nội dung dự thảo mà Ngân hàng Nhà nước (NHNN) vừa công bố nhằm sửa đổi, bổ sung một số điều của Thông tư số 43/2015/TT-NHNN ngày 31/12/2015 về tổ chức và hoạt động của phòng giao dịch bưu điện trực thuộc Ngân hàng TMCP Bưu điện Liên Việt.

Cụ thể, kể từ ngày VNPost thoái vốn xuống dưới mức 5% vốn điều lệ của LienVietPostBank, phòng giao dịch bưu điện không được thực hiện hoạt động nhận tiền gửi tiết kiệm. Đối với các khoản tiền gửi tiết kiệm đã nhận trước đó và đến hạn trả, LienVietPostBank, phòng giao dịch bưu điện phải có biện pháp chi trả hết tiền gửi tiết kiệm của khách hàng. Trường hợp không chi trả hết tiền gửi tiết kiệm đến hạn do nguyên nhân khách quan, LienVietPostBank tiếp nhận và xử lý theo quy định pháp luật.

Dự thảo thông tư còn quy định, PGD bưu điện có tối thiểu 3 người, trong đó có 1 người là kiểm soát viên hoặc chức danh tương đương làm nhiệm vụ kiểm soát và phê duyệt các giao dịch hàng ngày phải là nhân sự của LienVietPostBank. PGD bưu điện bị bắt buộc chấm dứt hoạt động khi hoạt động không đúng nội dung quy định, đã chi trả hết tiền gửi tiết kiệm của khách hàng.

Thống đốc Ngân hàng Nhà nước ủy quyền Giám đốc Ngân hàng Nhà nước chi nhánh nơi đặt trụ sở PGD bưu điện thực hiện chấp thuận hoặc không chấp thuận việc chấm dứt hoạt động PGD bưu điện trên địa bàn; xác nhận đủ điều kiện hoạt động tại địa điểm mới đối với PGD bưu điện thay đổi địa điểm trên địa bàn; bắt buộc chấm dứt hoạt động PGD bưu điện trên địa bàn.

Ngày 21/04/2023 tới, VNPost sẽ đấu giá công khai gần 141 triệu cp của LPB, tương đương 10,15% vốn của Ngân hàng này. Giá khởi điểm được công bố là 22,908 đồng/cp, tương đương giá trị cả lô gần 3,219 tỷ đồng.

Ngân hàng Nhà nước đã chấp thuận cho VNPost thoái toàn bộ vốn tại LienVietPostBank từ cuối tháng 11/2022.

NHNN yêu cầu đẩy mạnh cho vay thu mua, kinh doanh lúa gạo

Tin ngân hàng tiếp theo gây chú ý tuần qua là vấn đề NHNN yêu cầu đẩy mạnh cho vay thu mua, kinh doanh lúa gạo.

Nhằm kịp thời đáp ứng nhu cầu vốn của các thương nhân, doanh nghiệp, người sản xuất, kinh doanh thóc, gạo, đặc biệt trong vụ thu hoạch Đông – Xuân năm 2023, ngày 24/3, NHNN đã có văn bản yêu cầu các tổ chức tín dụng, NHNN chi nhánh các tỉnh, thành phố khu vực Đồng bằng sông Cửu Long thực hiện một số nội dung đẩy mạnh cho vay thu mua, kinh doanh thóc, gạo.

NHNN yêu cầu các tổ chức tín dụng (TCTD) chủ động cân đối, đảm bảo đáp ứng đầy đủ, kịp thời nhu cầu vốn phục vụ sản xuất, thu mua, chế biến, tạm trữ thóc, gạo, kinh doanh, xuất khẩu gạo, đặc biệt vụ thu hoạch Đông – Xuân trong những tháng đầu năm 2023.

Theo đó, cần đẩy mạnh cải cách, đơn giản hóa quy trình, thủ tục nội bộ, rút ngắn thời gian xét duyệt cho vay; đa dạng hóa các loại sản phẩm tín dụng phù hợp, nâng cao hiệu quả thẩm định, đánh giá mức độ tín nhiệm khách hàng và đánh giá rủi ro nhằm tăng cường cho vay có bảo đảm bằng tài sản hình thành từ vốn vay hoặc cho vay không có tài sản bảo đảm trên cơ sở quản lý dòng tiền.

TCTD cần chủ động làm việc trực tiếp với các thương nhân, doanh nghiệp, người sản xuất, kinh doanh thóc, gạo để có các giải pháp tháo gỡ khó khăn, tạo điều kiện thuận lợi cho khách hàng tiếp cận vốn phục vụ sản xuất, thu mua, chế biến, tạm trữ thóc, gạo, đặc biệt là cho vay tạm trữ, xuất khẩu gạo.

Bên cạnh đó, TCTD cần tiếp tục đẩy mạnh triển khai các chính sách, gồm chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn theo các Nghị định và Thông tư đã ban hành về cho vay kinh doanh xuất khẩu gạo, trong đó chú trọng cho vay các mô hình chuỗi liên kết thóc, gạo từ khâu sản xuất đến thu mua, chế biến, bảo quản, tiêu thụ sản phẩm.

Ngoài ra, NHNN yêu cầu TCTD triển khai chính sách hỗ trợ lãi suất đối với một số ngành, lĩnh vực, trong đó có ngành lúa gạo theo Nghị định 31 của Chính phủ, Thông tư 03 ngày 20/5/2022 của NHNN.

Đối với NHNN chi nhánh các tỉnh, thành phố khu vực Đồng bằng sông Cửu Long thực hiện một số nội dung.

Trong đó bao gồm chỉ đạo các chi nhánh ngân hàng thương mại trên địa bàn cân đối, đảm bảo đáp ứng đầy đủ, kịp thời nhu cầu vốn phục vụ sản xuất, thu mua, chế biến, thóc, gạo, kinh doanh, xuất khẩu gạo, đặc biệt trong vụ thu hoạch Đông - Xuân năm 2023; không để xảy ra tình trạng khách hàng phản ánh gặp khó khăn trong tiếp cận nguồn vốn tín dụng dẫn tới ách tắc trong khâu thu mua thóc, gạo trên địa bàn.

Bám sát diễn biến, tình hình thị trường và việc cho vay ngành gạo của các ngân hàng thương mại trên địa bàn để kịp thời báo cáo Ủy ban nhân dân tỉnh, thành phố, Thống đốc NHNN các giải pháp tháo gỡ khó khăn, vướng mắc trong quá trình triển khai.

Tăng cường công tác thông tin, tuyên truyền để người dân, doanh nghiệp trên địa bàn nắm bắt được các chủ trương, chính sách của Nhà nước, các quy định của NHTM về cho vay phục vụ sản xuất, thu mua, chế biến, tạm trữ thóc, gạo, kinh doanh, xuất khẩu gạo.

Phối hợp với các sở, ban ngành tăng cường triển khai Chương trình kết nối Ngân hàng - Doanh nghiệp nhằm kịp thời tháo gỡ khó khăn vướng mắc, tạo thuận lợi cho các thương nhân, doanh nghiệp, người sản xuất, kinh doanh thóc, gạo trong tiếp cận nguồn vốn tín dụng.

TIN LIÊN QUAN

-

Đề xuất giảm lãi suất dưới 10% cho cộng đồng doanh nghiệp

-

Lãi suất huy động 12 tháng ở ngân hàng nào đang cao nhất?

-

Hàng loạt kế hoạch tăng mạnh vốn điều lệ tại ngân hàng

-

Tập đoàn Novaland đang tích cực mua lại trái phiếu trước hạn

-

Loạt doanh nghiệp bất động sản chào bán thành công gần 12.000 tỷ đồng trái phiếu

-

Một doanh nghiệp vừa huy động lô trái phiếu trị giá 2.300 tỷ đồng với lãi suất chỉ 6%

-

Ngân hàng Nhà nước đã thanh tra 11 ngân hàng về đầu tư trái phiếu doanh nghiệp

Tuân thủ để kinh doanh phát triển, trước hết bằng việc mở tài khoản hộ kinh doanh

Quy định mới về tài khoản hộ kinh doanh đặt ra yêu cầu cho các cá nhân/hộ kinh doanh phải tuân thủ chặt chẽ từ ngày 1/3/2026...

Mua vàng ngày vía Thần Tài: Giữ lộc đầu năm, tránh tâm lý “đu đỉnh” theo đám đông

Chuyên gia khuyến cáo trong ngày vía Thần Tài nhà đầu tư cần giữ sự tỉnh táo giữa đám đông, mua đúng kênh giao dịch để không chỉ giữ được “lộc” đầu năm mà còn bảo toàn được tài sản của mình.

Agribank đồng hành dự án vận tải hàng không, khẳng định vai trò đối tác tài chính tin cậy

Chiều ngày 25/02/2026, tại Cảng hàng không quốc tế Nội Bài, lễ đón tàu bay Airbus A320-251N của Công ty TNHH Hàng không Mặt trời Phú Quốc...

Kết nối Internet toàn cầu với dịch vụ thanh toán eSIM Data trên SHB SAHA

Thông qua chương trình hợp tác với Công ty cổ phần truyền thông VPay, khách hàng của SHB giờ đây có thể chủ động kết nối internet khi ra nước ngoài...

SACOMBANK tổ chức Đại hội đồng cổ đông thường niên năm tài chính 2025 tại địa điểm mới

Ngân hàng TMCP Sài Gòn Thương Tín (SACOMBANK) công bố thông tin về việc tổ chức Đại hội đồng cổ đông thường niên năm tài chính 2025 theo Nghị quyết của Hội đồng quản trị.

Agribank đồng hành tài trợ các dự án trọng điểm quốc gia, tạo nền tảng phát triển bền vững trong kỷ nguyên mới

Trong bối cảnh đất nước bước vào giai đoạn phát triển mới với những yêu cầu cao hơn về chất lượng tăng trưởng và tính bền vững, Đảng và Nhà nước xác định việc...

Tiền Tết không “ngủ quên”: Sinh lời tự động đến 5,5%/năm cùng Techcombank

Tết không chỉ là mùa chi tiêu cao điểm mà còn là thời điểm dòng tiền cần được quản lý thông minh hơn bao giờ hết. Thay vì để tiền “nằm im” trong tài khoản...

Bitcoin năm Bính Ngọ: Lập đỉnh mới hay bước vào “mùa đông tiền số"?

Sau chu kỳ tăng mạnh giai đoạn 2023-2025, bước sang năm Bính Ngọ, Bitcoin và thị trường tiền kỹ thuật số đứng trước một câu hỏi lớn: liệu đây là giai đoạn khởi đầu...

Mua vàng để "phòng thủ" cho danh mục năm ngựa?

Sau một năm 2025 với mức tăng gần 50%, thị trường kim loại quý (vàng) bước vào năm 2026 với tâm thế rất khác. Nếu năm ngoái là câu chuyện của những cú bứt phá...

Agribank - TOP10 Doanh nghiệp lớn nhất Việt Nam năm 2025

Theo Bảng xếp hạng VNR500 - TOP500 Doanh nghiệp lớn nhất Việt Nam năm 2025 vừa được công bố mới đây, Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank)...

Một cổ đông mua bất thành 3 triệu cổ phiếu SeABank

Trước khi đăng ký mua 3 triệu cổ phiếu của ngân hàng SeAbank, ông Lê Hữu Báu nắm giữ 50,6 triệu cổ phiếu, tương ứng với 1,77% tỷ lệ sở hữu tại SeAbank...

PVcomBank đồng hành Hội chợ Mùa Xuân 2026: Lan tỏa giá trị thịnh vượng đầu năm

Diễn ra từ ngày 02/02 đến 13/02/2026 tại Trung tâm Triển lãm Việt Nam (VEC), Hội chợ Mùa Xuân 2026 là sự kiện xúc tiến thương mại - văn hóa...

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Trong lộ trình chuyển đổi số quốc gia, Agribank không chỉ khẳng định vị thế của một ngân hàng thương mại hàng đầu mà còn đóng vai trò “cánh tay nối dài” đưa dịch vụ...

Ngân hàng Hạnh Phúc của SHB được vinh danh Dự án CSR truyền cảm hứng tại WeChoice Awards

Đồng hành cùng hành trình kiến tạo một Việt Nam hạnh phúc, Ngân hàng Hạnh Phúc của SHB đã lan tỏa những thông điệp nhân văn sâu sắc...

Chủ thẻ tín dụng PVcomBank được giảm 1,5 triệu đồng khi mua trả góp iPhone 17

Từ ngày 10/02 đến hết 31/07/2026, khách hàng sở hữu thẻ tín dụng của Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) mua các dòng iPhone 17 bằng hình thức trả góp...

SACOMBANK chính thức ra mắt trợ lý số SAMI trên ứng dụng SACOMBANK PAY

SACOMBANK chính thức ra mắt SAMI – Trợ lý số thông minh tích hợp trí tuệ nhân tạo (AI) ngay trên ứng dụng SACOMBANK PAY.

Cầu thủ Nguyễn Đình Bắc chính thức trở thành đại sứ thương hiệu Sacombank

Ngày 12/02/2026, Ngân hàng TMCP Sài Gòn Thương Tín (SACOMBANK) tổ chức Lễ ký kết và công bố cầu thủ Nguyễn Đình Bắc trở thành Đại sứ thương hiệu...

Thêm ngọt ngào cho Valentine với chuỗi ưu đãi cực tâm lý từ Sacombank

Nhân Ngày lễ tình yêu (Valentine - 14/2/2026) đang cận kề, Ngân hàng TMCP Sài Gòn Thương Tín (SACOMBANK) triển khai chương trình khuyến mãi hấp dẫn....

BAC A BANK đẩy mạnh ưu đãi chuyển tiền quốc tế trong năm 2026

Ngân hàng TMCP Bắc Á (BAC A BANK) chính thức triển khai chương trình ưu đãi “Chuyển tiền năm châu - Phí giảm cực sâu” dành cho Khách hàng cá nhân...

.png)